2020年1月に始まった新型コロナウィルスによる世界的経済封鎖。日本では4月7日に緊急事態宣言は発せられてからすでに1カ月以上が経ち、更なる延長が決定した。ハワイでは3月5日に州知事による非常事態宣言が行われ、飲食店や小売店などの経済活動がストップ。4月にはホテルの閉鎖も始まった。更に6月30日までの外出禁止令の延長が発表される中、5月15日から各ショッピングモールが再開となったが、再開した小売店は4分の1程度にとどまっている。この状況下、新規の不動産売買数もかなり停滞している状態である。

日本のハワイ不動産投資家は自分の物件の価格がどうなっていくのだろう?また、ストップしているホテルコンドやバケーションレンタルの収入はいつ回復するのだろう?と悩んでいる方も多いが、この状況においては打つ手なしの状態である。

さらに令和2年3月に成立した税制改正に基づき、「海外中古不動産を活用した減価償却節税」が今年いっぱいで封じこめられることが決定しており、近いうちに「所有し続ける」のか「売却するのか」の判断もしなければならないタイミングが訪れる。このコロナ禍と税制改正の中、投資家はただ悩んでいるだけでいいのだろうか?

今できることを今後の資産形成の面から考えてみた。

税制改正の概要

以前から海外不動産について中古耐用年数の簡便法(木造4年、コンドミニアム9年、ホテル7年)を適用させるべきかの議論はあったが、具体的改正内容については専門家の間でも意見が分かれていた。

ほとんどが耐用年数の改正(短縮耐用年数の廃止)と考え、その適用前までに購入すればセーフという見解であったため2019年年末ギリギリまで節税目的での投資が行われていた。しかしふたを開けてみると耐用年数の改正ではなくて海外不動産投資の減価償却により生じた赤字を給与と相殺(通算)できないという規制を設ける内容の改正であった。

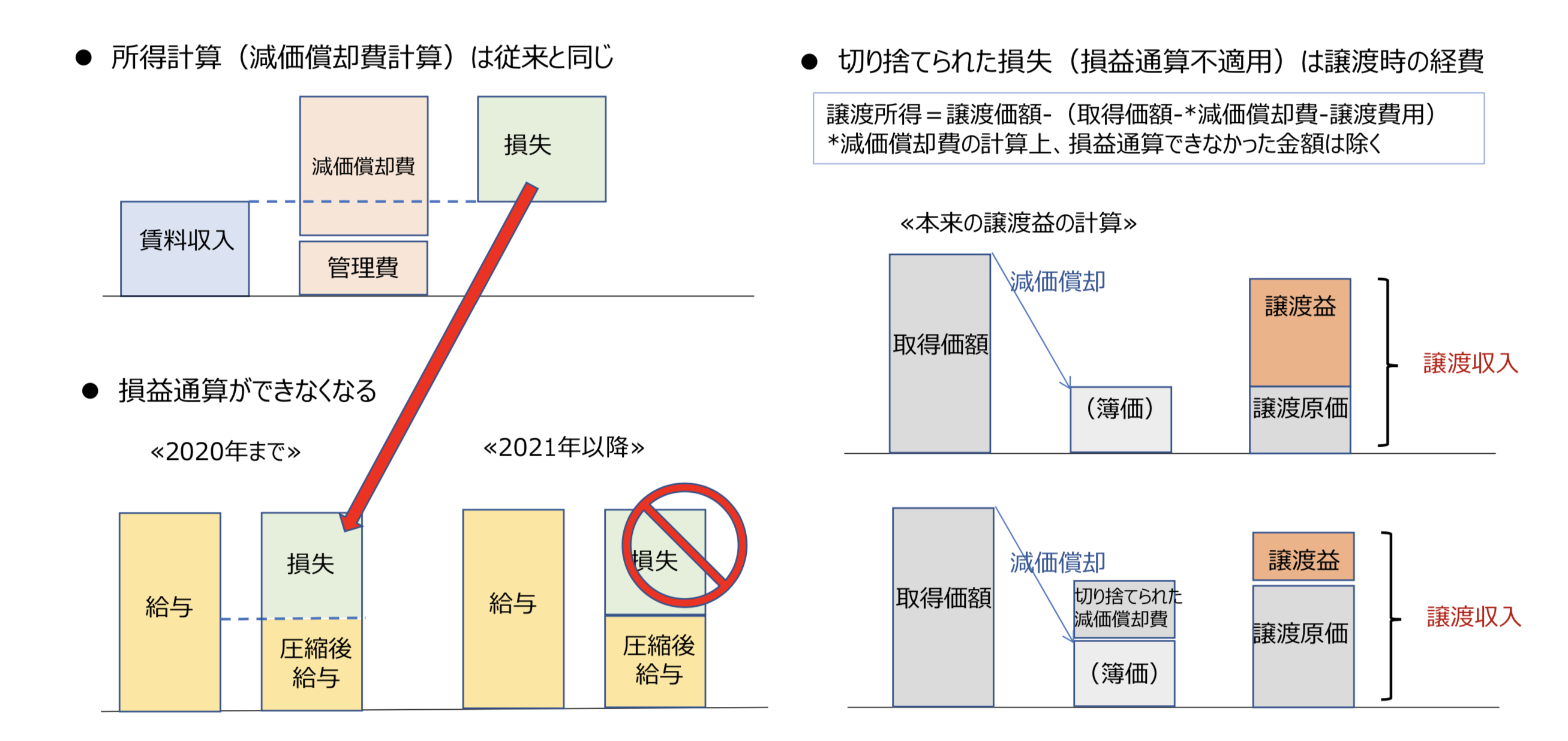

そのため、購入時点が税制改正前であっても適用日以降(令和3年1月)は減価償却費の一部が損益通算不適用とされてしまったのである。

最悪の改正は免れた

減価償却により生じた赤字の損益通算はできなくなるのであれば償却見送りを考えたいところ。だが、所得税法では減価償却は強制的に計上しなければならないことになっている。そのため、譲渡所得の計算においては、譲渡原価(譲渡時に経費として認められる金額)が減価償却が進むにつれ、譲渡益が徐々に発生していくことになる。(譲渡原価=取得価額―減価償却費のため)。

つまり損益通算はできないうえに譲渡益がどんどん発生していくというダブルパンチの可能性があったが、今回の改正ではこの損益通算できなかった減価償却費は譲渡時に経費化できることとされ、最悪の事態は免れた格好である。

.jpg)

コロナの影響で結局所有するしかないのか?

今回の確定申告時にハワイ不動産所有者から今後の対応について多数相談を受けたが、最終的な投資家の判断として

①2020年の償却が終わってから売却する

②所有期間が5年超(長期譲渡税率になる)になるまで待ってから売却する

③自己の資産管理会社(日本法人)に移行してそのまま保有し、状況を見極めながら処分する、に大別された。

所有している不動産の種類にもよるが、今までは木造アパートの場合、節税ニーズのある日本人投資家に売却することができたが、これからは現地の居住者(そこに住みたい人達)に売却するしか選択肢はなくなり、入居者がいる為、売却タイミングが難しくなる場合がある。売却時には売却益の有無にかかわらず、ハワイで売却額の22.25%の非居住者源泉税が徴収される(納付する)が、これについて日本での税金計算上「外国税額控除」の適用を受け、二重課税を回避することになる。

しかし、2020年中に譲渡すると減価償却費を計上している関係で国外所得が低くなり、按分計算を経て控除される外国税額が少なくなってしまうことがある。相談者の中にはハワイで2,000万円源泉徴収されたが日本ではそのうち600万円しか控除できなかったケースもある。つまり日本で計算したキャピタルゲインのほかに税額控除されなかったハワイでの税金も課税され、二重課税の対象になってしまったということである。このため譲渡の時期は慎重に決めなければならない(理論上は年初に譲渡したほうが有利となる)。

次に資産管理会社の決用であるが、個人所有の不動産を日本の資産管理会社へ移行するには、「売買」による資金決済が必要となるので注されたい。この点は日本で同族会社のオーナーが自らの会社に不動産を譲渡するケースと同様、適正額での譲渡、代金決済、名義変更登記が必要となってくる。この際、金利の低い日本の銀行に借り換えをすることやコストパフォーマンスの良い管理会社へ変更するのも考えたいところである(節税できなくなるのでコストは抑えたい)

法人へ移行する手続き

日本であれば司法書士で登記を依頼すれば簡単に名義変更を行ってくれるが、ハワイ不動産しかも日本の銀行へ借り換えるとなると煩雑な手続きが必要となってくる。同族間売買であるため、不動産エージェントに依頼するというよりも連携の取れた日米の専門家に依頼することとなる。具体的な手順としては次の流れとなる。

①金融機関へ借り換え可能か打診(国内銀行)

②譲渡価額の算定(ハワイの不動産鑑定士)

③譲渡契約書の作成(日米弁護士)

④エスクローまたは弁護士による名義書き換え

⑤ハワイで法人口座の開設

⑥譲渡代金の決済

⑦アメリカ大使館で納税者番号(ITIN)の取得

⑧ハワイで非居住者源泉の早期還付手続き(ハワイCPA)

⑨日本で譲渡所得税の申告(外国税額控除適用)

⑩日本法人の税務申告や生前贈与対策

法人所有のメリットは何といっても親族役員などへの所得分散と、譲渡益に対する節税(退職金など)、その法人の株式の生前贈与などあげられる。しかし法人への移行時であっても現地で非居住者源泉税の対象とはなるため、上記で述べた通り移転のタイミングには注意したいところである。

法人アーク&パートナーズ 代表・税理士

日本とハワイの税理士、会計士ネットワーク『ハワイ相続プロジェクト』代表

1962年生まれ、新潟県出身。中央大学商学部卒業(経営分析論)、1990年税理士登録。1995年税理士事務所開業、2010年税理士法人アーク&パートナーズ設立、現在司法書士、社会保険労務士、弁護士などの専門家と同族会社の事業承継中心にコンサルティングを行う。東京税理士会京橋支部、登録政治資金監査人(総務省)、経営革新等支援機関(中小企業庁)。 日経新聞デジタル版に相続コラムを執筆。 著書に『会社の節税するならこの一冊』(自由国民社)。 『残念な相続』 (日経プレミアシリーズ)やマンガ版も発売中。

内藤先生へのご相談は、こちらのリンクからお問合せを。